债基“火”成财富管理台柱子今年来近1600只债基曾实施限购

无论是从申购热情,还是从基金公司打新热情来看,债基都堪称当前市场的顶梁柱。

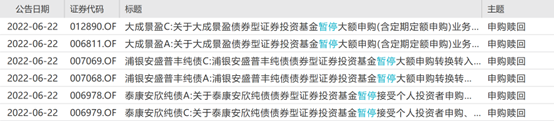

面对激增的配置需求,不少债券基金采取了关门的策略继前5个月各债基密集限购后,6月以来,已有100余只债基陆续宣布暂停申购或大规模申购据不完全统计,今年以来已有近1600只债基发布限购令,超过全市场债基的一半以上

那么,最近的债基限购是基于什么样的考虑。

事实上,优质中短期资产的相对稀缺导致资产荒,新增资金难以配置优质资产至于市场前景,在很多业内人士看来也是有分歧的其中,长城基金固定收益与投资部总经理兼基金经理邹德利强调,债券市场方面,我们的观点一直很明确,上半年牛市,下半年防御

另一方面,低迷的股权市场也让更多的资金寻找安全的落脚点据记者了解,今年银行和券商渠道都选择向客户推荐固定收益类产品,提升客户体验

债务密集型限购

最近几天,债基密集发布限购令。

此前,6月21日,银华永丰债券,华润元大润鑫债券,万家1—3年期国债,泰信汇盈债券等多只基金宣布暂停大额申购,单个基金账户单日累计申购限额分别设定为1000万元,100万元,50万元。

从限购原因来看,上述基金在暂停大额申购,大额转换和定期定额投资的原因说明中表示,是为了保证基金的平稳运行,保护基金份额持有人的利益。

对此,有业内人士明确表示,为防止资金快速涌入,影响产品长期表现,保障基金平稳运行,特别是近期开放的定债基陆续启动限购措施。

一方面,据不完全统计,6月以来,已有超过100只债基暂停大额申购或暂停申购今年以来,已有近1600只债基发布限购令,即市场上超过一半的债基被限制单日申购金额

另一方面,年内新成立的基金中,债基发行的份额也在增加Wind数据显示,从申购开始日算起,2022年以来已有655只基金发行,其中公开发行债券型基金208只,占比31.76%2021年同期基金853只,共发行147只债基,占比17.23%

4—5月,基金市场发行1753.08亿份,其中债券基金发行1480.95亿份,占比84.48%。

显然,今年以来,权益市场波动加大,投资者整体风险偏好降低是不争的事实从市场环境和投资者偏好出发,不少基金公司也适时推出了偏债基金

前海开源基金基金经理杨德龙表示,今年以来,a股市场波动较大,主动股票型基金销售较为困难,而债基相对容易发行而且投资者买债基主要是为了获得相对稳定的收益,风险比股票型基金小所以4,5月份,债基发行规模非常大

多因素热中短期债基金

业内人士表示,债基在市场上受追捧主要是因为年初至今债基的收益。

数据显示,年初以来,近八成债基实现正收益进一步,截至6月21日,Wind数据显示,股票型基金年内平均收益率为—12.61%,同期债券型基金年内平均收益率为0.59%因此,在市场赚钱效应相对较差的背景下,投资者对风险低,收益稳定的产品需求相应增加

与此同时,投资者对债基的热情也映射到了发行市场其中,今年以来至6月10日,已成立33只短期债基金,是去年同期的3.3倍短期债基金规模也逆势大幅上升,从去年底的5030亿元上升到今年一季度末的6012亿元,一个季度增长19.5%

在兴业基金固定收益投资部基金经理王卓然看来,中短期债基金受市场追捧的另一大原因是早期权益市场整体表现低迷,投资者风险偏好下降,避险需求上升,大量资金涌入货币市场基金等固定收益产品可是,伴随着货币基金7日年化收益率进入1时代,其收益表现已经难以满足更多投资者的回报要求

比如各种货币基金的7日年化收益率都在下降规模最大的田弘余额宝货币基金,从今年1月6日的最高收益率2.175%开始一路下滑,6月21日的年化收益率仅为1.6060%在货币基金收益率1时代的背景下,存单指数基金,短债基金有效补充了货币基金产品

此外,年内股市,债市波动加剧,部分刚刚完成净值化转型的资管产品出现净值回撤甚至跌破净值的现象,也导致大量资金回流公募纯债产品。

后市仍有分歧。

尽管多重因素的叠加使得债基在今年以来的市场环境中格外火热,但近期反对债市的谨慎声音也在增多。

例如,6月17日,证券分析师杨指出,信用债可能进入一个波动的市场国信证券在固定收益中期报告中也表示,经济进入修复期,债市需谨慎

长城基金固定收益与投资部总经理兼基金经理邹德利强调,下半年债券以防御性为主,缩短久期,以短期债券为后盾长中期债券应分阶段灵活把握机会,注意安全性和流动性

开源证券分析师陈认为,房地产市场的疲软是市场对未来经济不确定性持谨慎态度的主要原因之一但近期房地产销售数据的回暖可能会边际修复市场对经济基本面的预期,因此债市收益率可能存在上行风险

天风证券的研究报告指出,历史经验表明,当票据短期贷款飙升,但中长期贷款疲软时,市场波动较大因此,后续行情的关键仍在于反映实体企业融资需求和基本面改善的中长期贷款何时以及在多大程度上出现拐点

不过,仍有部分基金经理对未来债市持乐观态度例如,嘉实超短债基金经理李表示,对于中国来说,美联储加息意味着不确定性的着陆对债市影响有限,主要体现在短期情绪层面5月底以来,一些利空因素陆续兑现,将收益率推高至接近2.8%的点位6月疫情偶有波动,6月下半月至7月债市可能存在一定的交易机会这个交易机会也和季节性有关,要注意

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。

洞察网

洞察网