存量时代,机构布局地产“风物长宜放眼量”,精耕细作个股成共识

5月以来,房地产板块个股多出现小幅上涨,截至5月10日收盘,中信房地产指数本月涨幅约为2%。而以公募基金为代表的机构对于这一板块已经在悄然布局。数据显示,以南方和华夏的两只老牌ETF基金为例,5月9日时所公布的总份额均较4月28日时有小幅增长。根据基金一季报统计,龙头与地方国企央企获得增持,持仓数量占流通股比重增幅五只个股分别为华发股份+3.40%、滨江集团(行情002244,诊股)+1.71%、中新集团(行情601512,诊股)+1.49%、卧龙地产(行情600173,诊股)+0.97%、招商积余(行情001914,诊股)+0.92%。

公、私募配置房地产或“底部回升”

行业红利时代已过 精耕细作成共识

从公募基金对房地产的配置看,2019年末,公募所持有的房地产行业标的市值约1188亿元,占其所持股票市值的4.66%左右;2020年市场表现出色,但公募所持房地产公司市值在股票资产中的占比却断崖式下跌至1.85%;2021年,这一数值更是进一步降至1.56%。

不过2022年终于出现了三年来的首次回升,年底这一数值从1.56%升至1.65%。与此同时,公募对房地产行业的持股比例也同步回升,从2021年底的6.94%提高到2022年末的7.03%。

这样的势头似乎在今年一季度得以延续。数据统计显示,公募重仓持有房地产板块一季度市值TOP15门槛为1.6亿元,较2022年四季度提升6.71%。持仓市值前五个股分别为保利发展、招商蛇口(行情001979,诊股)、万科A(行情000002,诊股)、华发股份、滨江集团,持仓市值占板块比重合计达47.29%,环比下降3.05%。

从中不难发现,公募对于房地产的投资愈发有集中于龙头的趋势。Wind显示,在公募基金一季报汇总的重仓股中,房地产板块排名最高的是保利发展,在基金重仓第33位。排名第二的是招商蛇口,排在第78位。而老牌龙头股万科A排在第96位。对比去年四季报,变化之处首先在于几只房地产龙头股从排位上看均有退步,尤其是万科最为明显;其次是金地集团退出百大之列。但考虑到房地产是复苏链上最后一环,且首季并非行业销售旺季,其传导到二级市场乃至机构持仓上还需要时间周期。

形成共识的是,经济圈判断房地产已经进入大分化时代,一二线城市好于三四线城市。而映射到二级市场投资上,配置房地产行业轻松收获行业贝塔的红利期一去不返了。“如果按照产业周期来分类,包括房地产等几类行业在盖特纳曲线里属于成熟期或者衰退期的行业,传统认知上没有什么投资机会的。但在这几年特殊的行情里包括煤炭、电解铝等类似的行业也出现了一些机会,背后的逻辑是供给侧发生了更大的变化。”一不愿具名的上海公募基金经理指出。

不过也有公募人士持谨慎乐观态度:“行业前几年17亿~18亿平方米的年销售面积很难再出现了,2022年光是居民存款数量增加了15万亿元。中国存量有400亿平方米建筑面积,考虑存量地产的更新,也有近10亿平方米。需求端还需要有一定的政策出来去刺激购房。”

宝盈基金房地产研究员吕功绩也指出:“时至今日,无论从城镇化的进程,还是人均住房面积,我国均已告别住房短缺时代,而目前居民的杠杆率和房价收入也不支撑每年18万亿元的销售额,以及过快上行的房价,因而行业高增的时代已经过去,未来行业的需求或将回落,在此过程中,伴随着地产的高杠杆属性,就很容易出现信用风险问题(类似2022年的民营地产爆雷),行业进入到供给侧出清的过程。这个过程中,综合竞争力强的公司就能够通过大鱼吃小鱼的方式,获得市占率的提升。当行业需求见顶回落时,行业的贝塔已经过去了,但不代表没有投资机会,机会在于城市、位置、产品的阿尔法,而对应到股票投资,就是强竞争力公司的阿尔法。”

或许也是基于这样的认识转变,精耕细作个股成为公募乃至整体机构的务实之举。

机构配置房地产“风物长宜放眼量”

头部央国企、优质区域性标的成香饽饽

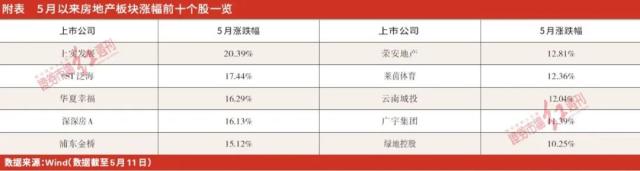

5月以来,房地产板块个股多出现小幅上涨,截至5月10日收盘,中信房地产指数本月涨幅约为2%。从具体的个股来看,《红周刊》利用Wind统计申万房地产板块个股,在纳入统计的124只房地产类标的股中,本月以来实现股价上涨的达到了81家。

其中,上述时间段恰好排名前五的公司月内涨幅超过了10%,它们分别是上实发展、浦东金桥(行情600639,诊股)、*ST泛海(行情000046,诊股)、华夏幸福(行情600340,诊股)、荣安地产(行情000517,诊股)。排名第一的上实发展,五一假期归来后日成交量明显放大,4日、5日连续两个交易日收出涨停。从该股的基本面来看,上实发展的主营业务为房地产开发与经营。公司的主要产品及服务为房地产销售、房地产租赁、物业管理服务、工程项目、酒店经营。从业绩数据来看,2022年,其实现营业收入52.48亿元,比上期减少47.85%,归母净利润1.23亿元,同比下降33.24%。2023年第一季度,其实现营业总收入27.87亿元,同比增长183.02%;归母净利润2.86亿元,同比扭亏。

不过从十大流通股股东来看,各类机构都有对其布局的例子。以3月31日时的首季十大流通股股东来看, 具体包括公募的上银基金、私募的迎水文龙、中央汇金、长城资产管理公司等都跻身前十的行列。

巧合的是,涨幅暂时排名第二的浦东金桥也是上海本地房企,其第一季度的收入利润规模大幅度复苏。究其原因,一方面是该公司后疫情时代出租率复苏至近年来最高,另一方面则是公司拿地结算持续性向好,从数字上看,一季度新增虹口135、138住宅地块,总建筑面积约54万平方米。

在这样的业绩势头向好背景下,自然也吸引了知名机构在其中持续驻足。从第一季度十大流通股股东来看,知名私募高毅邓晓峰的两只产品依然在前十中,这也是连续第三个季度他有的两只产品杀入前十。同时榜单中还有一支大名鼎鼎的QFII阿布扎比投资局,其当季还小幅增加了持股。

除去上述两家上海区域性地产公司外,荣安地产则是主要布局在深圳的地产公司,一季报交出的也是一份报喜的成绩单:首季公司实现营业收入51.85亿元,同比增长35.51%。归属于上市公司股东的净利润6.48亿元,同比增长31.27%。

从机构态度来看,《红周刊》注意到两只公募指基首季新杀入十大流通股股东行列。具体说来, 南方中证全指房地产ETF上榜排名第七位,富国中证指数1000增强则排名第九位,此外联袂出现的机构还有QFII高盛国际和私募迎水聚宝。

接受《红周刊》采访时,兴证全球基金相关人士分析:“经历过行业洗牌和兼并重组后,龙头的价值更为笃定突出;从拿地端看,2022年土地市场大幅降温,优质土地供给较多,绝大多数房企受限于信用问题或者资金紧张没法拿地,龙头房企趁机获取低成本土地,龙头房企的拿地力度(拿地金额/销售金额)基本在30%以上;从融资上看,龙头房企杠杆率较低,净负债率基本在70%以下,而其他房企的净负债率普遍都在100%以上,加杠杆空间有限,从融资成本看,龙头房企的融资成本不断下滑,基本在3%、4%左右;对应到2023年的销售,龙头房企明显跑赢行业,1~4月百强房企的销售额增速为9%,而TOP14的销售额增速为29%。”

需要强调的是,在当前中特估的浪潮下,央国企地产股或存在发展的大好机会。中信证券指出:“房地产行业的结构性机会依然存在,少部分公司尤其是央企占据显著优势,其主要又体现为库存的优势。央企地产公司,现阶段表现出较低的融资成本,优质的开发资源和良好的不动产资产运营能力的多重竞争优势。”

“即使没有中特估,国央企相较于民营地产公司也是更有优势的。”吕功绩强调,“对于减值、土地资源债权债务关系等问题,市场对民营房开企业的资产会有更多担忧和质疑,所以在这一轮行业出清的过程中,央国企相较于民企来说估值的修复更明显。中特估的角度从中长期的维度看,行业的逻辑在于集中度提升后,行业进入高质量发展阶段,具备较快速发展阶段更稳定且可预期的盈利和现金流创造能力,以此带来估值中枢的提升,应该关注估值相对较低,企业自身资产的质量好、运营能力强、可以创造持续现金流的企业。”

“存量时代中行业普涨的概率比较低,行业内部将出现分化,要关注将受益于行业集中度提升的头部公司。”星石投资首席研究官方磊也表示。

顺应机构这一思路的话,或许还是保利发展、招商蛇口等国资背景龙头前途更为光明。不过国投瑞银基金投资部副总监綦傅鹏表示:“需要客观地去持续观察国企央企在三个方面是否可以维持,首先是融资成本保持低位,其次是销售份额持续提升,再次是拿地份额持续提升。”

复苏速度缓慢

机构需要多给一些耐心

而《红周刊》也根据房企一季报梳理发现,对于2022年的业绩出现的整体下滑,2023年一季度的业绩分化更趋明显,保利发展、滨江集团等房企营收、净利均实现了业绩的回正,甚至是较大增速的增长。而这些公司也是机构的重仓对象。

对此,知名房地产业内人士张宏伟向《红周刊》分析表示,业绩出现明显改善的房企,主要是因为过去两三年时间,尤其是在2021年下半年民营房企不怎么投资拿地之后,国有企业仍在持续性地拿地,且主要集中在核心城市,投资力度较大。投资的驱动能够推动房企销售业绩的增长,从而在2023年一季度市场恢复但仍处于调整的过程中,能够保有一个正增长。

不过张宏伟同时也提醒表示,在房地产的复苏过程中,还面临着一些不确定性。其实整个市场从四月份开始又在往下掉。除了杭州、成都等极个别城市四月环比三月相对表现较好之外,包括北京、上海在内的绝大多数城市都出现环比下滑的情况。而现在五月的市场表现也不太乐观。按照现在的经济状况、收入情况,以及市场的去库存压力、企业的资金面压力,可能会出现,到六月份房企为了半年报冲业绩出现市场的短期反弹外的一个市场乏力现象。也就是说,第二季度、第三季度增长不确定性的压力仍旧较大。

上海利檀投资董事长陈昊扬也向《红周刊》指出,现在整个房地产以及其上下游产业链的复苏速度都比想象的要慢很多,我们要多给一些耐心,这个时候,在房地产以及上下游就不是赚快钱的时候,只能赚他基本面的钱。但这也意味着,只有极为少数的、做得比同行好得多的企业,会伴随整个行业的弱复苏,业绩会逐步体现出来。所以只能耐心地去等待它的基本面不断地凸显出来,这需要时间。

声明:以上内容为本网站转自其它媒体,相关信息仅为传递更多企业信息之目的,不代表本网观点,亦不代表本网站赞同其观点或证实其内容的真实性。投资有风险,需谨慎。

洞察网

洞察网